يُشار إلى نسبة القيمة الإجمالية لرأس المال المدفوع بالاختصار (“Total Value to Paid-in Capital “TVPI) إضافةً إلى أسماء أخرى مثل “معامل ضرب تكلفة الاستثمار” (MOIC)، و”العائد على رأس المال الاستثماري” (ROIC).

تشير القيمة الإجمالية لرأس المال المدفوع إلى إجمالي القيمة المُقدّرة لتوزيعات أرباح الاستثمار على إجمالي رأس المال المُستثمَر.

من مميزات القيمة الإجمالية لرأس المال المدفوع:

- مقياس مباشر وسهل الحساب والفهم.

- صعب التلاعب به.

من عيوب القيمة الإجمالية لرأس المال المدفوع:

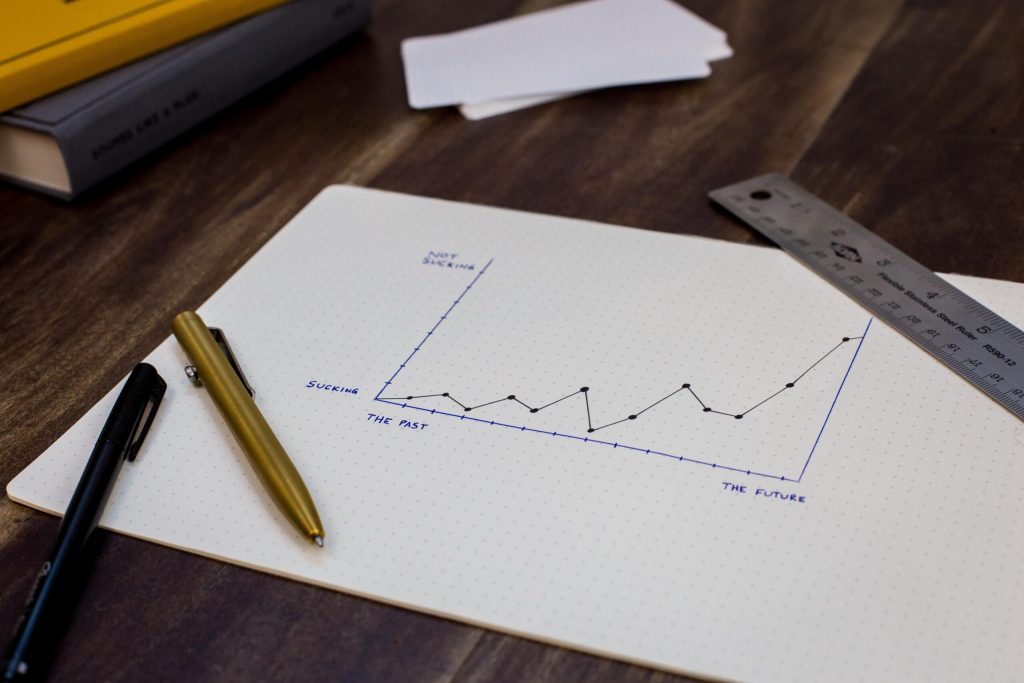

- لا يضع في اعتباره القيمة الزمنية للنقود: إن نسبة القيمة الإجمالية لرأس المال المدفوع بعد خمس أو عشر سنوات في عمر الصندوق الاستثماري لها تداعيات مختلفة جدًا على المستثمرين بسبب القيمة الزمنية للنقود، فالنسبة الأولى معناها أن المستثمر يضاعف أمواله خلال خمس سنوات، بينما النسبة الثانية معناها أن المستثمر يضاعف أمواله خلال 10 سنوات، وعند مقارنة TVPI، من المهم جدًا وضع الإطار الزمني للتقرير في الاعتبار.

- مدفوع بالمكاسب غير المحققة غالبًا: إن جزئية القيمة الباقية في القيمة الإجمالية لرأس المال المدفوع هي تقدير منصف للقيمة وقد يختلف بنسبة كبيرة عن القيمة المحققة عند تصفية الاستثمارات وتوزيعها على المستثمرين. وكلما زادت نسبة القيمة الباقية من إجمالي القيمة، زادت قابلية تعرُض القيمة الإجمالية لرأس المال المدفوع للتغيير.

على سبيل المثال، إذا كانت نسبة القيمة الإجمالية لرأس المال المدفوع الخاصة باستثمار معين هي 1.5× بعد عامين، فإنها ستحقق أداءً أفضل بكثير من أداء صندوق استثمار مختلف بـ القيمة الإجمالية لرأس المال المدفوع تبلغ 1.5× بعد ست سنوات.

إن معادلة حساب TVPI هي:

TVPI = القيمة الإجمالية ÷ رأس المال المدفوع

أي نسبة أعلى من 1× معناها أن قيمة الاستثمار ستزيد، وأي نسبة أقل من 1× معناها أن قيمة الاستثمار ستنكمش. كلما ارتفعت قيمة TVPI، كان هذا أفضل بالنسبة للمستثمرين.

مثال على حساب القيمة الإجمالية لرأس المال المدفوع:

لنلقي نظرة على مثال لحساب القيمة الإجمالية لرأس المال المدفوع في نقطتين زمنيتين مختلفتين في دورة حياة المشروع:

بعد ثلاث سنوات:

ساهم الشركاء المحدودون (LPs) بمبلغ إجمالي 5 مليون ريال في صندوق الاستثمار.

وزّع الصندوق 250 ألف ريال مرة أخرى على الشركاء المحدودين، تقدير NAV (صافي قيمة الأصل)، هو 4.5 مليون ريال.

القيمة الإجمالية لرأس المال المدفوع في العام الثالث:

TVPI = القيمة الإجمالية ÷ رأس المال المدفوع

0.95 = 4.75 مليون ÷ 5 مليون

يُكتب هذا الرقم كـ “0.95×” لأنه حاصل معامل ضرب رأس المال المستثمر في الصندوق، بناءً على القيمة الحالية للأصول، وبالتالي خسر الشركاء المحدودون 5% من استثمارهم.

بعد بضع سنوات، حقق الصندوق عوائد أكبر، ورفع قيمته المتوقعة بعد أن حققت الشركاء الموجودة في محفظته الاستثمارية أداءً جيدًا.

بعد ست سنوات:

ساهم الشركاء المحدودون (LPs) بمبلغ إجمالي 7.5 مليون ريال في صندوق الاستثمار.

وزّع الصندوق 3 مليون مرة أخرى على الشركاء المحدودين. تقدير NAV (صافي قيمة الأصل)، هو 9 مليون ريال.

TVPI في العام السادس:

1.6 = 12 مليون ÷ 7.5 مليون

يُكتب هذا الرقم كـ “0.95×” لأنه حاصل معامل ضرب رأس المال المستثمر في الصندوق، بناءً على القيمة الحالية للأصول، وبالتالي خسر الشركاء المحدودون 5% من استثمارهم

حقق الصندوق الاستثماري عوائد إيجابية الآن، فمقابل كل ريال استثمره المستثمر المحدود، حقق قيمة مضافة 0.60 ريال.

المصدر:

https://learn.angellist.com/angel-investing/tvpi

https://www.wellspringadvisorsllc.com/insights/august-2020-1/irr-vs-tvpi